摘要:

来源:广发证券郭磊 第一,10月出口同比12.7%,创年内最高。环比为1.8%,明显超季节性,历史上10月出口环比几乎均为负增长,过去20年环比均值为-4.5%。这与9月环...

摘要:

来源:广发证券郭磊 第一,10月出口同比12.7%,创年内最高。环比为1.8%,明显超季节性,历史上10月出口环比几乎均为负增长,过去20年环比均值为-4.5%。这与9月环... 来源:广发证券郭磊

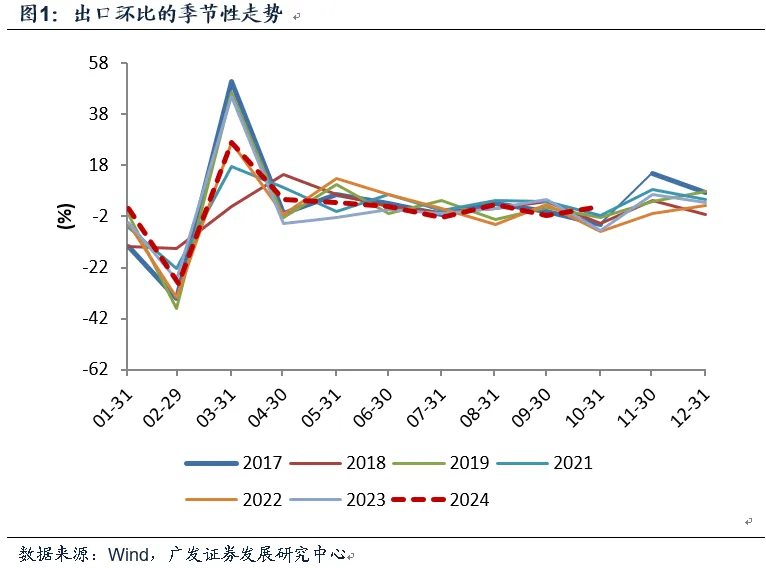

第一,10月出口同比12.7%,创年内最高。环比为1.8%,明显超季节性,历史上10月出口环比几乎均为负增长,过去20年环比均值为-4.5%。这与9月环比低于季节性有一定关系。9月两次台风接连在长三角地区登陆,导致运输排期延后。在前期报告中我们也曾提示,“10月前四周集装箱吞吐量增速高于9月,其中可能包含9月台风扰动后的回补”。

第二,9-10月合并出口同比为7.4%,延续了较快的趋势增速。前10个月出口累计同比为5.1%。11-12月基数抬升,出口同比不排除会增速下行,但年度出口同比应至少落于4-5%的区间。这一点符合今年全球贸易基本面。在中期报告《等待需求侧》中,我们指出:全球货物贸易量增速与我国出口存在统计意义上的显著正相关性:出口年同比≈1.94*全球货物贸易量+0.34;根据WTO最新预测的2024年全球货物贸易量增长2.6%,我国2024年出口同比约为5.3%。

第三,WTO对于2025年全球货物贸易增速的预测为3%左右。所以,外需基本面尚无收缩迹象,目前主要风险来自于逆全球化。在近期报告《贸易环境、名义增长与宏观经济政策》中,我们指出出口是我们分析2025-2026年经济问题时需要考虑的一个关键外生变量,并分析了不同假设下出口对于GDP的影响。一个结论是:如果出口出现下行风险,短期关注内需扩张相关领域;中期关注工业供给侧相关领域。

第四,从主要出口区域来看,明显快于整体的是对拉美、对俄罗斯出口,同比均在20%以上;其次是对东盟出口的15.8%;对欧洲出口同比为12.7%,快于对美日,可能与企业提前应对贸易政策不确定性有关。对印度出口处于高基数下的双位数负增长区间。

第五,从主要出口产品来看,劳动密集型产品出口增速好转,纺织品、服装、箱包、玩具合并出口同比为9.0%(前值-6.7%);基数原因,手机出口增速反弹但同比增速依然小幅负增长;手机、集成电路、自动数据处理设备三类电子产品合并同比增速为9.5%(前值1.6%)。家电出口增速重返22%以上的同比高位,证明9月增速下降可能主要是港口节奏等问题。汽车、船舶出口增速明显下降,与基数有一定关系,未来趋势仍待确认。

第六,10月进口环比为-3.9%,就季节性水平来说实际上略有改善,过去10年10月环比均值为-8.8%。但因为去年10月进口一度骤然好转,形成高基数,导致今年10月进口同比只有-2.3%。进口是内需的映射,未来理论上应趋于好转,是否会形成这一趋势有待观察。

第七,目前的宏观基本面可以概括为“海外降息但不衰退+外需暂时稳定+内需初步触底+逆周期政策继续落地”,这一组合整体上有利于风险资产。从基本面角度来说,一是受益于逆周期政策和内需需求侧的领域;二是受益于明年出口或有风险之下工业供给侧的领域;三是受益于价格周期底部的领域。在前期报告《关于宏观面的七点认识》、《本轮稳增长政策有无初步效果:从10月BCI数据观测》我们曾连续提示:BCI消费品价格指数已大致齐平于历史上所有低点,2021年以来的消费品量价同步调整的周期可能已近尾端。

以下为正文:

10月出口同比12.7%,创年内最高。环比为1.8%,明显超季节性,历史上10月出口环比几乎均为负增长,过去20年环比均值为-4.5%。这与9月环比低于季节性有一定关系。9月两次台风接连在长三角地区登陆,导致运输排期延后。在前期报告中我们也曾提示,“10月前四周集装箱吞吐量增速高于9月,其中可能包含9月台风扰动后的回补”。

在《9月出口简评》中,我们指出:一个原因是异常天气的影响。海关总署指出“9月两次台风接连在长三角地区登陆,历史数据也显示,台风对出口的影响持续时间比较长,台风过后船队的排期往往会顺延,出口有所滞后”。气象部门亦指出,今年9月以来秋台风出现的频率较历史同期偏活跃。9月台风给越南经济和出口也带来了影响。

在《高频数据下的10月经济:数量篇》中,我们指出:截至10月27日,国内港口完成货物、集装箱吞吐量均值较去年同期增长4.7%、10.3%(9月同比增速2.2%、7.0%),集装箱数据主要映射国内出口情况。

9-10月合并出口同比为7.4%,延续了较快的趋势增速。前10个月出口累计同比为5.1%。11-12月基数抬升,出口同比不排除会增速下行,但年度出口同比应至少落于4-5%的区间。这一点符合今年全球贸易基本面。在中期报告《等待需求侧》中,我们指出:全球货物贸易量增速与我国出口存在统计意义上的显著正相关性:出口年同比≈1.94*全球货物贸易量+0.34;根据WTO最新预测的2024年全球货物贸易量增长2.6%,我国2024年出口同比约为5.3%。

从2024年的出口来看,前4个月是高基数,同期出口累计同比只有1.1%。5月起基数逐步下降,出口单月和累计增速逐渐抬升。前10个月累计同比为5.1%。

11-12月再度面临较高的基数,如果趋势动能不变,则同比中枢会有一定程度下行。

[1]WTO对于2025年全球货物贸易增速的预测为3%左右。所以,外需基本面尚无收缩迹象,目前主要风险来自于逆全球化。在近期报告《贸易环境、名义增长与宏观经济政策》中,我们指出出口是我们分析2025-2026年经济问题时需要考虑的一个关键外生变量,并分析了不同假设下出口对于GDP的影响。一个结论是:如果出口出现下行风险,短期关注内需扩张相关领域;中期关注工业供给侧相关领域。

在报告《贸易环境、名义增长与宏观经济政策》中,我们指出:如果2025年出口回到为零增长,则较基准预测情形对于实际GDP拖累为0.3个点;更审慎假设下如果出口为-5.0%,则较基准预测情形对于实际GDP的拖累为1.0个点。这需要通过内需扩张来对冲。粗略估算,如果消费在既有假设下提升1个点,地产投资和制造业投资各提升2个点,基建投资提升3个点,则大致可以对冲后一种情形。9月底以来的本轮稳增长政策在框架上已经涉及到各个条线,比如设备更新和以旧换新、超长期特别国债、专项债收储、旧改货币化安置,均是开放式框架,具备视情况进一步加码应对的基础。

从主要出口区域来看,明显快于整体的是对拉美、对俄罗斯出口,同比均在20%以上;其次是对东盟出口的15.8%;对欧洲出口同比为12.7%,快于对美日,可能与企业提前应对贸易政策不确定性有关。对印度出口处于高基数下的双位数负增长区间。

10月对美出口同比为8.1%,对欧出口同比为12.7%,对日出口同比为6.8%。对东盟出口同比为15.8%,对拉美出口同比为22.9%,对俄罗斯出口同比为26.7%。对印度出口同比为-20.1%。

从主要出口产品来看,劳动密集型产品出口增速好转,纺织品、服装、箱包、玩具合并出口同比为9.0%(前值-6.7%);基数原因,手机出口增速反弹但同比增速依然小幅负增长;手机、集成电路、自动数据处理设备三类电子产品合并同比增速为9.5%(前值1.6%)。家电出口增速重返22%以上的同比高位,证明9月增速下降可能主要是港口节奏等问题。汽车、船舶出口增速明显下降,与基数有一定关系,未来趋势仍待确认。

10月纺织品出口同比15.6%(前值-3.4%);服装出口同比6.8%(前值-7.1%);箱包出口同比0.4%(前值-15.8%);玩具出口同比3.1%(前值-8.0%)。

10月手机出口同比为-0.7%(前值-5.2%);自动数据处理设备同比为15.7%(前值4.2%);集成电路同比为17.7%(前值6.3%)。10月家电销售同比22.8%(前值4.5%)。

10月汽车出口同比3.9%(前值25.7%);船舶出口同比13.5%(前值113.8%)。

10月进口环比为-3.9%,就季节性水平来说实际上略有改善,过去10年10月环比均值为-8.8%。但因为去年10月进口一度骤然好转,形成高基数,导致今年10月进口同比只有-2.3%。进口是内需的映射,未来理论上应趋于好转,是否会形成这一趋势有待观察。

在去年10月进出口的点评报告《出口增速小幅回踩,手机出口显著加速》中,我们指出:10月进口数据是一个亮点,进口同比3%,显著高于前值的-6.3%;而前期进口增速已经连续7个月负增长。从主要产品的进口数量增速来看,铁矿砂、钢材、铜、集成电路等同比均有上升。进口是内需的映射,进口数据初步好转是一个积极信号。

目前的宏观基本面可以概括为“海外降息但不衰退+外需暂时稳定+内需初步触底+逆周期政策继续落地”,这一组合整体上有利于风险资产。从基本面角度来说,一是受益于逆周期政策和内需需求侧的领域;二是受益于明年出口或有风险之下工业供给侧的领域;三是受益于价格周期底部的领域。在前期报告《关于宏观面的七点认识》、《本轮稳增长政策有无初步效果:从10月BCI数据观测》我们曾连续提示:BCI消费品价格指数已大致齐平于历史上所有低点,2021年以来的消费品量价同步调整的周期可能已近尾端。

本文作者:郭磊,来源:广发证券,原文标题:《【广发宏观郭磊】10月出口与目前宏观面》

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。