摘要:

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 来源:樊继拓投资策略 信达策略研究 1 策略观点:游资风格11月有降温的可能 10...

摘要:

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 来源:樊继拓投资策略 信达策略研究 1 策略观点:游资风格11月有降温的可能 10... 炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:樊继拓投资策略

信达策略研究

1

策略观点:游资风格11月有降温的可能

10月的市场风格分化很大,交易性资金非常活跃,但机构相关重仓个股表现较弱。如果以低价股和业绩预亏指数来看,10月下旬超额收益大幅上行。参考2019-2021年牛市期间,低价股和业绩预亏指数超额收益与市场的关系能够发现,2019年2-4月、2020年7-9月、2021年7-9月,低位亏损个股的表现均强于指数。这三个阶段均是指数一波季度上涨的后期至震荡休整初期。所以在牛市中,低位亏损个股表现较强,可能是一个季度上涨波段后期,市场很快或正在震荡休整的标志。短期交易性资金非常依赖市场的高成交量。而如果观察换手率(成交额/总流通市值)的波动,相对指数的波动往往更剧烈。我们认为,当下A股处在牛市初期,指数中枢会逐级抬升,但由于之前交易量过度回升,市场大概率已经进入了季度级别的震荡休整,休整期间,指数调整幅度不大,但交易量存在大幅下降的可能。

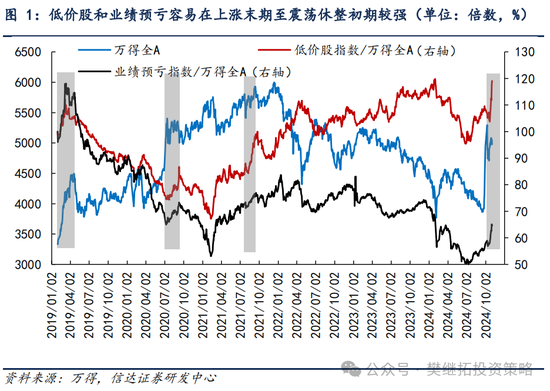

(1)近期游资风格很强,这种分化其实经常出现。10月的市场风格分化很大,交易性资金非常活跃,但机构相关重仓个股表现较弱。如果以低价股和业绩预亏指数来看,10月下旬超额收益大幅上行。这种分化让很多人投资者感慨资金比基本面更重要,那么这种风格能否持续?我们可以先参考2019-2021年牛市期间,低价股和业绩预亏指数超额收益与市场的关系能够发现,2019年2-4月、2020年7-9月、2021年7-9月,低位亏损个股的表现均强于指数。这三个阶段均是指数一波季度上涨的后期至震荡休整初期。所以在牛市中,低位亏损个股表现较强,可能是一个季度上涨波段后期,市场很快或正在震荡休整的标志。

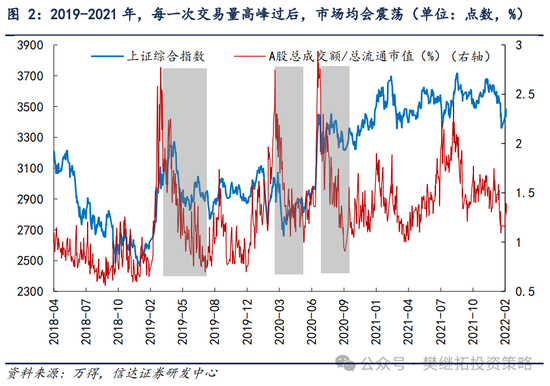

(2)短线游资风格依赖市场高交易量,交易量存在季度内持续下降的可能。短期交易性资金非常依赖市场的高成交量。而如果观察换手率(成交额/总流通市值)的波动,相对指数的波动往往更剧烈。2019-2021年的牛市始于2019年,随后指数中枢不断抬升,但换手率则是1-2个季度脉冲性回升后,大幅下降,之后再次脉冲性回升。交易量下降期,指数中枢通常较难跌回原点,但换手率有跌回原点的可能。

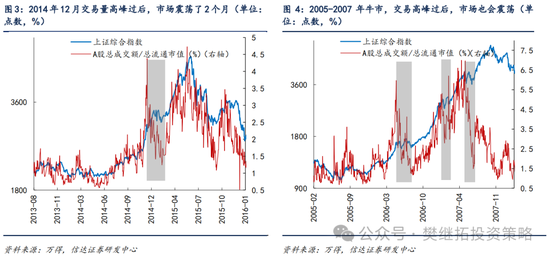

2014-2015年牛市和2005-2007年牛市期间,换手率中枢和指数中枢都会明显回升。不过换手率的波动还是比指数更大。2014年12月-2015年1月、2006年6-8月、2007年1-3月、2007年5-7月,均出现了换手率的明显下降。

我们分析背后的原因可能是,牛市往往伴随着增量资金的流入和存量资金交易活跃度的回升,也同时伴随着交易性资金和长期配置资金的增多。而交易量更多由交易性资金决定,指数中枢更多由长期配置资金决定。两者同步买入会让指数大幅上行,两者方向不一致则会导致指数震荡。所以交易量波动会比指数更大。

我们认为,当下A股处在牛市初期,指数中枢会逐级抬升,但由于之前交易量过度回升,市场大概率已经进入了季度级别的震荡休整,休整期间,指数调整幅度不大,但交易量存在大幅下降的可能。

(3)短期A股策略观点:市场进入牛初震荡期,时间上可能是季度级别的,震荡空间可能不大。月度内重点关注三季报、财政政策预期、美国大选预期。鉴于9月下旬市场涨速2000年以来最快,10月股市大概率开始进入震荡期,时间上可能是季度级别的。波动期间重点关注:(1)各类政策落地力度和执行力度。(2)股市上涨形成的财富效应和过去三年熊市中被套资金解套后的行为。我们认为调整的空间不会很大,历史经验是把之前涨幅的一半跌回去,一般震荡期第一个月容易调整较多,随后进入横盘震荡期。震荡刚开始1个月需要降低仓位,之后仓位可以稳定或适度提高。震荡期,板块分化会加大。牛市初期第一波上涨,领涨的板块往往是老赛道,2012年12月底部起来第一波是老赛道(银行)、2014年Q3-Q4是老赛道(金融周期)、2019年Q1是老赛道(证券、TMT)。老赛道估值修复一波后,很快会面临业绩和估值匹配度的压制。

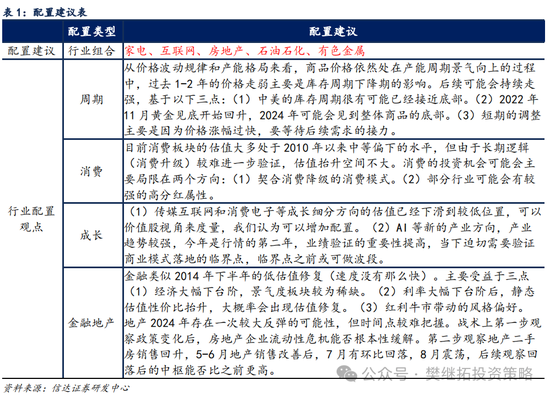

建议配置顺序:上游周期(产能格局好+需求担心释放已经充分)> 出海(长期逻辑好)> 传媒互联网&消费电子(成长股中的价值股)> 金融地产(政策最受益)> 新能源(超跌) > 消费(超跌)。历史上熊转牛第一波,企稳初期较易偏向大盘,但季度反转到中后期风格可能会快速变为小盘。如果底部反转,高PE板块(成长风格)大多情况下表现较好。历史上重要底部反转的第一波上涨,成长风格通常表现更强。但从节奏上来看,大多数情况下,底部反转后的第1个月会是价值风格的板块先涨,到反转后2-3个月成长风格的板块开始变强。随着第一波上涨进入尾声,配置策略可以降低弹性配置。高现金流回馈股东(高ROE低PB)、上游周期、出海,这些配置方向,产业逻辑和之前牛市不同,可能发展为新一轮牛市的最强主线。

2

本周市场变化

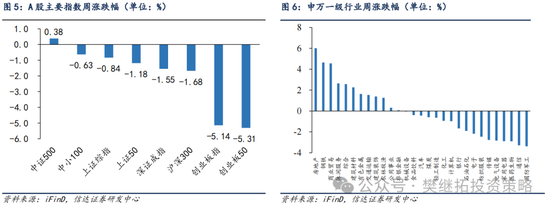

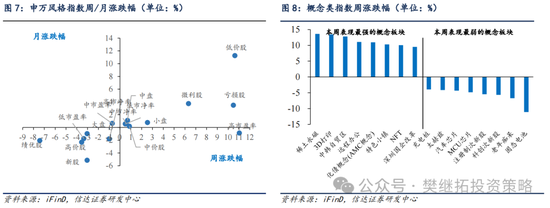

本周A股主要指数多数下跌,仅中证500(0.38%)小幅上涨。申万一级行业涨跌分化,其中房地产(6.01%)、钢铁(4.65%)、商业贸易(4.56%)、休闲服务(2.65%)涨幅较大。概念股中,稀土永磁(13.62%)、3D打印(13.46%)、中韩自贸区(12.81%)、远程办公(11.09%)领涨,固态电池(-11.1%)、老年痴呆(-6.73%)领跌。